基础化工行业年度总结及投资要点

【兴证化工】在建工程小幅复苏, 行业延续景气向上,盈利实现大幅度增长 ——

2017年营业收入同比延续迅速增加,净利润大幅度的提高。2017年297家基础化工行业上市公司共实现营业收入14922.43亿元,同比增长36.22%;实现归属母公司所有者纯利润是862.70亿元,同比增长66.52%。其中第四季度实现营业收入4169.79亿元,同比增长24.60%,实现净利润170.40亿元,同比增长14.73%(四季度盐湖股份、湖北宜化等企业因事故等因素大幅亏损,扣除相关影响后净利润同比增速为50.88%)。2017年基础化工行业总体延续景气上升态势,多数子行业供需结构持续改善,上市公司产品销售量同比提升、产品价格同比大面积上涨,驱动行业整体营收的增长。化工行业供需格局持续改善,行业整体毛利率同比提高0.63个百分点至18.92%;期间费用率则同比下降1.12个百分点至10.93%。收入增长、毛利率稳中小升、费用率下降共同带动行业净利润大幅增长。

一季度行业营收、净利润延续较快增长,增速有所放缓。2018年第一季度基础化工行业上市公司实现营业收入3682.58亿元,同比增长19.29%;实现净利润306.30亿元,同比增长44.95%,较去年同期分别为43.77%、128.18%的增速有所放缓。化工品价格经历2016-2017年的上涨后,今年一季度整体价格中枢同比上涨,但涨势有所放缓,是行业收入同比延续上涨但增速放缓的根本原因,同时毛利率同比小幅提升1.56个百分点至20.60%,期间费用率微增0.10个百分点至10.62%,企业盈利延续较快增长。子行业方面,除橡胶制品、纯碱、涂料、钛白粉外,其他子行业盈利均实现同比增长,合成革、有机硅、日用化学品、氟化工、染料行业净利润同比增幅居前。

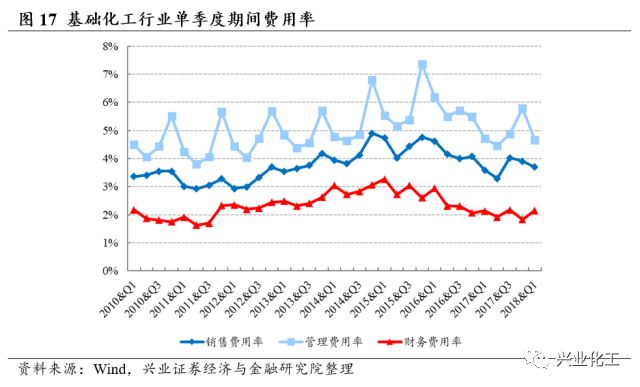

资产负债率延续下行,一季度在建工程小幅增长。2018年第一季度期末基础化工行业上市公司总资产达21899.75亿元,同比增长21.01%,从长周期样本公司看,行业资产负债率从2015年起进入下行通道,2018年一季度同比继续下降0.06个百分点至54.60%,处于近十年来较低位置。近年来,基础化工行业在建工程投资增速持续处于下行通道,并自2015年3季度开始在建工程总额出现负增长,在建工程占总资产的比例也不断下降,显示出产能扩张速度明显放缓的态势。截止2018年第一季度期末基础化工行业(样本上市公司)在建工程1073.15亿元,同比增加8.07%由负转正,在建工程占固定资产比例同比下降0.52个百分点。

一季度企业库存增加,经营性净现金转正。2018年一季度由于原料和产品价格同比上涨,加之后续旺季马上就要来临,企业备库存积极性较高,基础化工行业(样本上市公司)存货规模同比增长26.36%至1713.94亿元,存货周转天数为70.65天,同比增加6.34天。由于整体产销较好,行业经营性现金流净额为5.02亿元,去年同期为-12.56亿元。

行业良好景气可望维持,关注四条投资主线)部分产业链一体化、成本及环保优势突出,随着产能释放、新品投产有望持续稳健增长的行业龙头;2)新建装置规模巨大、技术领先且一体化程度较高的民营炼化产业;3)供给侧改革下景气持续向上的细分子行业;4)产业趋势下发展空间广阔、业绩增长较为确定的优质资产。着重关注公司:万华化学、华鲁恒升、扬农化工、桐昆股份、中国巨石、金禾实业、新和成、荣盛石化、恒逸石化、飞凯材料、金正大、新洋丰、玲珑轮胎、国瓷材料、三棵树、雅克科技、天赐材料、巨化股份、万润股份、海利得、中化国际、联化科技、鲁西化工、金发科技等。

风险提示:化工品终端需求低迷、原油等大宗原料价格大大波动、行业竞争加剧。

2017年基础化工行业上市公司(根据中信一级分类并以当前企业实际经营主业做调整,具备同比口径数据的基础化工上市公司合计297家)共实现营业收入14922.43亿元,同比增长36.22%,实现盈利1143.61亿元,同比增长97.90%,实现归属母公司所有者纯利润是862.70亿元,同比增长66.52%,其中207家上市公司业绩同比增长,90家上市公司业绩同比下降。行业整体净利率为6.23%。

2017年基础化工行业上市公司的总产销大体平稳,年初原油平稳运行,3-6月,在页岩油增产、美国原油库存变动、OPEC减产执行率波动等不稳定因素影响下,油价整体波动向下;下半年全球需求好于预期、OPEC与非OPEC国家达成协议延长减产以及地缘风险事件频出推动油价持续上行,并创两年多新高。煤炭行业供给侧改革持续推进也推动煤炭价格在2017年延续上行。在需求整体稳健增长以及化工品涨价刺激下游备货需求,加之落后产能淘汰、环保监管趋严、新增产能门槛提升等因素对供给端的限制,供需格局持续改善,行业盈利和利润稳步回升。

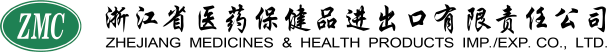

全年看,行业营收同比增长明显,由于同期成本的上升,基础化工行业整体毛利率同比提高0.63个百分点至18.92%;期间费用率则同比下降1.12个百分点至10.93%(其中销售费用率、管理费用率、财务费用率同比分别小幅下降0.37、0.58和0.17个百分点),收入增长、平均毛利率稳中小升、费用率下降共同带动行业整体净利润同比大幅增长。

2017年,伴随原油、煤炭等大宗原材料价格整体上行,行业景气延续向上趋势。其中竞争格局较好(如聚氨酯、钛白粉等)、长期低迷后供需关系趋于改善(如有机硅、氯碱、纯碱等)、受环保监管趋严影响较大的部分子行业(如农药、氟化工等),盈利增长十分显著;对比而言,偏下业(如复合肥、橡胶制品、日用化学品、涂料等)在2017年较为低迷,继续演绎出化工子行业的分化行情。

为从长周期角度分析行业运作情况,我们选取182家2010年1月1日以前上市的基础化工企业作为统计样本,2017年样本上市公司整体共实现营业收入11447.40亿元,同比增长40.40%,实现盈利798.81亿元,同比增长148.44%,实现归属母公司所有者纯利润是581.34亿元,同比增长95.09%。

分子行业看,2017年全部子行业营业收入同比均为增长,产品价格回升是多数子行业营业收入同比增长的根本原因,其中,聚氨酯、钛白粉行业增幅居前,反映出2017年聚氨酯相关这类的产品(包括MDI、TDI、多元醇、聚醚等)以及钛白粉等的价格在供需改善、成本推动、环保趋严下持续上涨的良好势头。而收入增长较慢的复合肥、橡胶制品等行业,均属于偏下游环节,反映出上游原材料涨价尚未完全向下游传导。(注:我们选取了上市公司较为集中、有代表性的15个子行业进行研究,其中钾肥行业长周期样本公司单一且受其他化工产品业务影响较大,难以代表行业景气变化,故暂未纳入)。

而盈利方面,2017年基础化工各子行业中复合肥、民爆、氯碱、染料、橡胶制品、塑料制品的毛利率同比下降,其余的氮肥、磷肥、农药、化纤、纯碱、氟化工、有机硅、聚氨酯、钛白粉、塑料制品子行业毛利率同比提升。伴随原料价格上升,中游化工产品价格总体呈现抬升趋势,其中供需格局良好或发生显著改善或受环保监管影响较大的子行业,产品盈利能力上升较为明显,成为利润增长的根本原因;而部分需求疲弱或议价能力较弱的子行业,产品销量和盈利能力变弱,导致利润同比下降。在此背景下,2017年纯碱、钛白粉、聚氨酯、氟化工、农药、有机硅行业实现盈利同比大幅度增长,氮肥、磷肥扭亏为盈,而复合肥、橡胶制品行业利润同比下降。

费用率方面,除复合肥、农药、化纤和橡胶制品子行业外,其他多数子行业期间费用率均同比下降,分析问题大多是由于产品价格总体向上背景下,出售的收益增速大于各项费用增速所致,其中氮肥、染料、聚氨酯等子行业期间费用率降幅较大。

分季度看,2017年第四季度基础化工行业上市公司(297家)共实现营业收入4169.79亿元,同比增长24.60%;实现归属母公司所有者纯利润是170.40亿元,同比增长14.73%。而从182家长周期样本公司看,第四季度合计实现营业收入3251.94亿元,同比增长28.60%,实现盈利161.23亿元,同比增长169.29%,实现归属母公司所有者纯利润是88.08亿元,同比增长7.60%。化工产品价格经历2016-2017年一轮上涨后,同比去年价格已有较大幅度提升,是行业营收同比大幅度增长的根本原因,毛利率同比有所提升,期间费用率同比小幅下降,企业盈利改善显著,但由于盐湖股份、湖北宜化等企业因事故等因素大幅亏损(2家单季度合计亏损71.6亿元),四季度行业盈利增速有所放缓,扣除相关影响后2017年四季度归属母公司所有者净利润同比增长50.88%。

2018年第一季度基础化工行业上市公司(297家)共实现营业收入3682.58亿元,同比增长19.29%;实现盈利402.61亿元,同比增长55.18%;实现归属母公司所有者纯利润是306.30亿元,同比增长44.95%。

若以182家2010年1月1日以前上市的基础化工企业作为长周期统计样本,2018年第一季度基础化工行业(样本上市公司)实现营业收入2746.78亿元,同比增长17.67%,实现盈利301.90亿元,同比增长60.22%,实现归属母公司所有者纯利润是224.55亿元,同比增长47.94%。

化工品价格经历2016-2017年的上涨后,今年一季度整体价格中枢同比上涨,但涨势有所放缓,是2018年一季度行业收入同比延续上涨但增速放缓的根本原因。一季度原油等大宗原料价格仍相对坚挺,化工品价格涨跌互现,整体均价同比仍然上涨。

从子行业角度看,2018年第一季度各子行业营业收入出现普遍上涨,其中有机硅、染料、氯碱、氮肥等行业收入增幅较大,子行业收入增长多来自产品涨价;磷肥、纯碱收入同比下降,其中磷肥收入下降主要由于云天化缩减商贸业务导致一季度收入减少约60亿,扣除云天化后行业收入同比下降20.67%,纯碱行业收入下滑主要由于产品价格下降原因。从环比角度看,一季度为传统淡季,因此营业收入环比小幅下降。

2018年第一季度基础化工行业(样本上市公司)毛利率同比提升1.84个百分点至20.51%,这主要是产品价格涨幅高于原料价格涨幅所致。从环比角度看,行业整体毛利率相比去年四季度继续向上,毛利率的环比提升主要受益于产品价格在一季度的继续回升。

分子行业看,复合肥、民爆、纯碱、氯碱、钛白粉、染料等行业毛利率同比下降,其他子行业毛利率同比均不同程度提升,其中氮肥、磷肥、氟化工、农药等子行业毛利率上升幅度居前。上述行业盈利能力的提升主要受益于产品涨价后与原料价差同比扩大。

2018年一季度基础化工行业(样本上市公司)期间费用率同比微增0.07个百分点至10.51%,其中销售费用率同比微增0.11个百分点,管理费用率同比分别微降0.06个百分点,财务费用率则同比微增0.03个百分点。一季度化工行业景气度仍然较高,在运输、人力、财务等成本上升情况下,化工上市公司各项费用均有所上升,且上升幅度大于收入涨幅,使得费率上升。从环比角度看,期间费用率环比下降1.02个百分点,仍处于2014年以来的相对底位。在近年化工上市公司加强费用控制,费用总额波动不大的前提下,收入端的波动(或者是产品价格波动)或成为费用率未来变动的重要决定因素。

从子行业角度看,磷肥、农药、化纤、氟化工、钛白粉、橡胶制品等子行业的期间费用率同比上升,其余多数子行业期间费用率同比下降。

2017年基础化工产品价格随着煤炭、原油等大宗原料价格回升以及行业供需格局改善、环保监管趋严而进入上升通道,2018年一季度煤炭价格持稳为主,原油价格持续强势上行,化工产品价格涨跌互现,多数产品均价同比依然上涨,今年一季度节后开工复苏程度略低于预期,但由于均价同比上涨,毛利率同比提升,期间费用率整体稳定,企业盈利改善显著。

2018年一季度基础化工行业297家上市公司中177家业绩同比增长、120家同比下降,行业归母净利润同比增长44.95%。而从182家长周期样本上市公司看,一季度净利润同比增幅达到47.94%。从环比角度看,尽管一季度为传统淡季,但随着化工商品市场整体回暖,价格整体向好,基础化工行业净利润环比也有显著提升。

子行业方面,除了长期低迷的橡胶制品以及去年同期涨幅较大的纯碱和钛白粉子行业外,其他子行业盈利均实现同比增长,其中磷肥由于基数较低涨幅接近80倍(去年同期仅盈亏平衡),氮肥、有机硅、氟化工、染料涨幅居前,前期涨幅较大的化纤和氯碱今年一季度涨幅较小,仍处复苏阶段的复合肥涨幅也相对较小。

2018年第一季度期末基础化工行业上市公司(297家)总资产达到21899.75亿元,同比增长21.01%,基础化工长周期样本上市公司总资产达到16512.33亿元,同比增长16.78%。基础化工长周期样本上市公司资产负债率从2015年起进入下行通道。伴随着行业整体盈利好转,资金不断回笼,企业去杠杆进程持续推动,2017年三季度达到2012年以来低点54.27%,伴随部分有突出贡献的公司资本开支增加,四季度资产负债率小幅回升,而2018年一季度环比2017年四季度继续下行,环比下降0.17个百分点、同比下降0.06个百分点至54.60%,处于近十年来较低位置。

近年来,基础化工行业在建工程投资增速持续处于下行通道,并自2015年3季度开始在建工程总额出现负增长,在建工程占总资产的比例也不断下降,显示出产能扩张速度明显放缓的态势。截止2018年第一季度期末基础化工行业(样本上市公司)在建工程1073.15亿元,同比增加8.07%,由负转正,在建工程占固定资产比例同比下降0.52个百分点。

子行业方面,各子行业分化较为显著,民爆、化纤、纯碱、氯碱、聚氨酯、钛白粉、染料子行业的在建工程总额同比上升,其他子行业在建工程同比下降,总体上产能扩张有所复苏但仍处较低水平。从环比角度看,多数子行业在一季度在建工程有所增加,行业整体在建工程数额环比也有所上升。

一季度为传统淡季,企业经历春节假期后开始加紧为马上就要来临的旺季生产备货,因此一季度也是季节性企业存货相对高位和经营性现金流净额低位时期。2018年一季度由于原料和产品价格同比上涨,加之后续旺季马上就要来临,企业备库存积极性较高,基础化工行业(样本上市公司)存货规模同比增长26.36%至1713.94亿元,存货周转天数为70.65天,同比增加6.34天。

由于整体产销较好,行业经营性现金流净额为5.02亿元,去年同期为-12.56亿元。

子行业方面,磷肥、民爆、农药、化纤、聚氨酯等子行业存货周转天数增加,磷肥增加幅度居前,氮肥、复合肥、纯碱、氯碱、染料等子行业存货周转天数减少,染料、纯碱下降幅度居前。而经营性现金流量净额方面,氮肥、磷肥、纯碱、氯碱、氟化工、聚氨酯等子行业同比有所改善;农药、有机硅、钛白粉等子行业现金流同比减少,其中钛白粉和有机硅行业转负;复合肥、民爆、化纤、染料和橡胶制品子行业单季度现金流为负。

5、行业良好景气可望维持,关注四条投资主线年大宗原料如原油、煤炭价格整体呈现波动上涨的趋势,带动中游基础化工行业总体延续景气上升态势,加之供给侧改革推进、环保监管趋严推动多数子行业供需结构持续改善,上市公司产品销售量同比提升、产品价格同比大面积上涨、毛利率有所提升,销售规模显著扩大。而进入2018年第一季度,化工品价格会出现分化,整体价格中枢仍处上行通道但不同细分行业价格在一季度涨跌不一。总体而言,化工品价格历2016-2017年的上涨后,行业整体盈利水平已得到明显提升,但考虑到去年基数已经相比来说较高,后期同比有望延续增长但涨幅预计相对放缓,但环比趋势仍需考虑原料价格趋势、产能去化(或复工)进度、终端需求等多方面因素。从具体子行业来看,一季度盈利增长较好的子行业主要是有机硅、氟化工、染料,其所在行业需求复苏,供给端由于环保推动产能出清及负荷下降而有所收缩,行业格局较好,由于价格持续上涨、价差扩大,实现盈利快速地增长;氮肥、民爆等前期较低迷的子行业改善明显,纯碱行业由于前期基数较高,同比会降低,而橡胶制品行业仍延续低迷。

当前时点,我们主要推荐以下四条投资主线)部分产业链一体化、成本及环保优势突出,随着产能释放、新品投产有望持续稳健增长的行业龙头;2)新建装置规模巨大、技术领先且一体化程度较高的民营炼化产业;3)供给侧改革下景气持续向上的细分子行业;4)产业趋势下发展空间广阔、业绩增长较为确定的优质资产。着重关注公司:

万华化学、华鲁恒升、扬农化工、桐昆股份、中国巨石、金禾实业、新和成、荣盛石化、恒逸石化、飞凯材料、金正大、新洋丰、玲珑轮胎、国瓷材料、三棵树、雅克科技、天赐材料、巨化股份、万润股份、海利得、中化国际、联化科技、鲁西化工、金发科技等。

1. 宏观经济疲软导致化工品终端需求低迷的风险。化工品终端需求与宏观经济关联度高,2016年以来化工品价格整体上涨与国内外宏观经济提高速度较快相关,后期若国内外宏观经济提高速度超预期下滑可能会引起化工品终端需求低迷,影响企业经营业绩。

声明:该文观点仅代表作者本人,搜狐号系信息发布平台,搜狐仅提供信息存储空间服务。