所谓原料药是指药物中的活性成分,一般原料药需要经过添加辅料、加工后方可制成可以直接用的药物,原料药的质量将直接影响药物的各方面性质。

从产业链来看,原料药行业的上游为石化产品、农产品,下游主要是化学药品制剂、保健品等领域,下面主要探讨应用于化学药品制药领域的原料药产品。

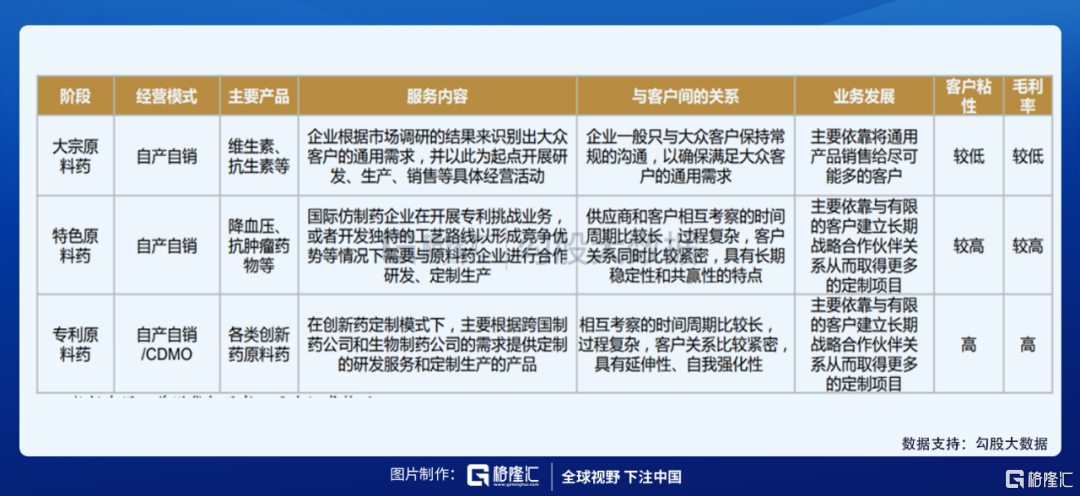

按照专利阶段不同,原料药大致可分为三类:1)大宗原料药:一般来说包括抗感染药、维生素、氨基酸、解热镇痛及非甾体抗炎药、激素、生物碱及有机酸等传统原料药,此类原料药一般不涉及专利问题;2)特色原料药:一般是指专利即将到期或者近期到期的产品,最重要的包含降血压、降血脂以及降血糖等系列新产品;3)专利原料药:一般是指以CDMO模式合作的创新药产品。

大宗原料药具有附加值低、生产规模大和工艺成熟等特点,一般不涉及专利问题。总的来看,大宗原料药毛利率相对较低。

经过多年的发展,全球大宗原料药行业已进入成熟期,下游的需求属于缓慢的自然增长,目前产能大多分布在在中国。大宗原料药价格主导因素大多数来源于行业突发事件导致的供给端的变化,如突发的自然灾害,环保安全事件等等。

而在特色原料药方面,下游制剂渗透率还存在提升空间,以缬沙坦为例,其2012-2015年期间在样本医院销售量增长明显,预计提升了上游缬沙坦原料药量的增长。在毛利率方面,特色原料药相比来说较高,以产品主要为特色原料药的美诺华为例,其原料药业务毛利率近几年约在37%左右。特色原料药行业的驱动因素,一般主要来产品管线的丰富、向下游开拓更多核心客户、向规范市场拓展,以及向CDMO和下游制剂转型等。

在研发方面,近年来随着研发投入加大,以及审评审批加速,下游药品的创新迭代频率加快,从而带动原料药品种的创新加速,对原料药企业的创新研发能力提出较高要求。

下游制剂客户在选择原料药供应商时,考察周期相对较长,对原料药质量发展要求通常较高,一般选择供应商后不会轻易更换。

原料药行业新产品研究开发投入高、周期长、药品生产专用设备多,重要仪器设施依赖进口,费用昂贵,固定资产投入较多。

20世纪90年代以前,欧洲和美国是全球主要原料药生产区,90年代以后,随着环保、人力成本等方面原因,欧洲和美国产能逐步向外转移,以中国和印度为代表的新兴市场快速崛起,逐步成为原料药主要生产和出口国家。

总体来看,全球大宗原料药的产能转移已经基本完成,国内处于成熟期;特色原料药及专利原料药转移正在加速,国内处于快速发展阶段,部分品种如缬沙坦、卡马西平等在全球取得了较为优势的地位;在下游制剂产能转移方面,国内尚处于早期阶段。

近几年国内医保控费趋势明显,仿制药带量采购逐步成为常态。带量采购政策下,原料药企业政策相对受益。

首先,带量采购对出口业务为主的原料药企业不具备杀伤力。目前A股原料药公司中,有大量企业的主要客户来自海外,是中国原料药出口的主力军。

第二,带量采购使得制剂价格下行,药品渗透率提升,带动原料药需求量的提升,带量采购并无改变基本的临床用药需求,多数药品由于带量采购渗透率有所提升,销量有望一直增长,催生了更多的原料药需求。

第三,一致性评价提高了药品品质衡量准则,而原料药的稳定性、杂质、晶型、粒径、溶解度等参数,都会影响到制剂行为。这就使得制剂企业对优质原料药需求更加强烈,订单持续向具有高品质衡量准则和稳定产能供应的龙头原料药企业集中,原料药企业在产业链中的地位得到提升。因此,原料药企业的议价权慢慢地增加,价格有望维持。

第四,带量采购弱化了销售在产业链内的作用,原料药公司制作与成本优势放大。目前原料药公司制剂收入占比普遍较低,博瑞医药、司太立、天宇股份、奥翔药业、九洲药业等公司2019年收入几乎为零。在带量采购的背景下,原料药企业的生产和成本优势开始放大。

2017年12月,CFDA发布《原料药、药用辅料及药包材与药品制剂共同审评审批管理办法(征求意见稿)》,要求各级食药监部门不再单独受理原料药、药用辅料和药包材注册申请,改为登记制,登记后获得登记号,待关联药品制剂提出注册申请后一并审评。关联审评使得原料药和制剂企业能够事前互相遴选,从而建立起更牢固、长期的合作伙伴关系,对于制剂企业而言,更换原料药供应商的成本和难度显著增加,与上游供应商绑定更深。

1、对原料药供应商而言,通过研发不断丰富自身产品管线,在某些特定的程度上可提高市场竞争力。以美诺华为例,公司围绕降血压、降血糖、抗感染等领域布局,产品管线不断丰富,在慢病领域形成组合拳,市场竞争力显著提升。

2、在国内医保控费大环境下,国内仿制药价格承压,原料药+制剂一体化可大幅缩减成本,是目前原料药和仿制药企业重点布局方向,如华海药业、司太立等原料药企业纷纷借助原料药优势向下游制剂延伸,凭借成本优势抢占市场份额。

3、从产业链来看,CMO/CDMO上游为精细化工行业,下游客户是医药公司,与特色原料药行业产业链极为相似,特色原料药企业向CMO/CDMO拓展具有一定的天然优势,目前国内CDMO正处于加快速度进行发展的阶段,我们大家都认为有能力向CMO/CDMO拓展的原料药企业成长空间将进一步打开。

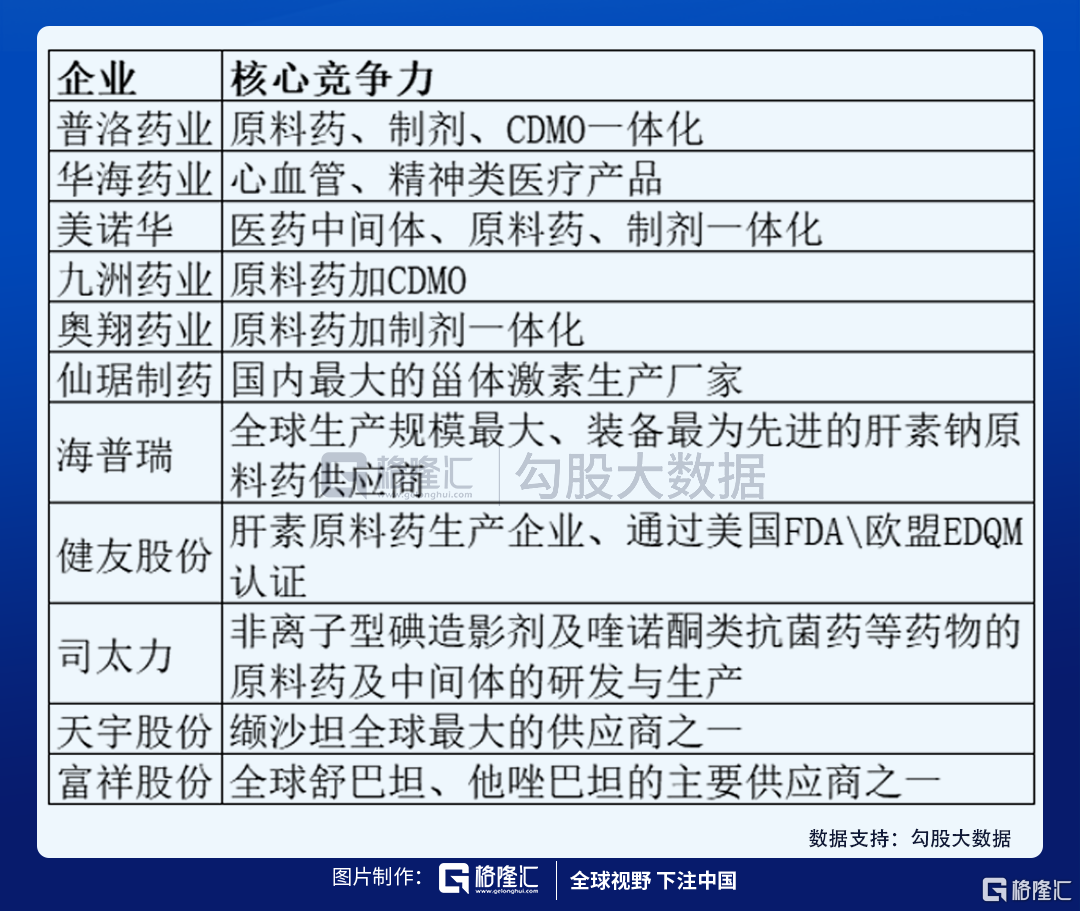

根据券商一致性预测,目前整个原料药板块的2021年PE为31倍,具备一定的吸引力。根据西南证券的梳理,原料药行业可以着重关注的标的见下表:

主要风险:1)原料药市场之间的竞争加剧的风险;2)受到监管及环保处罚的风险;3)产能扩张过快出现供大于求的风险。

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作使用建议,交易风险自担。

财经号声明:本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及别的问题,请联系本站。客服咨询电线

您还需要支付0元我已阅读《增值服务协议》确认打赏1鲜花=0.1块钱=1金币打赏无悔,概不退款