从企业经营的成本和收入两个维度出发,深企投划分了八种企业投资布局类型,同时也是主要的产业招商模式。其中,资源布局作为一种重要的招商模式,无论地区的经济发展水平高低、资源(要素)禀赋差异多大,大多数都有应用的空间。特别是由于资源禀赋的地方差异性,总体来说资源布局的招商竞争强度弱一些,有利于地方与临近地区差异化协同发展。对于政府来说,要做好资源布局招商,必须全面盘点分析本地的资源禀赋,挖掘相应的招商机会,开展重大投资项目的策划包装。

企业进行资源布局投资的原因,用经济学的语言体系来说,主要是中间品的流动性较低,冰山成本比较高,因此就需要靠近中间品产地进行布局,以实现规模经济。“中间品”作为最终产品生产的全部过程中的投入,其范围广泛,包含了原材料(矿产资源、初级农产品等基础原料)、零部件、能源(电力、燃料、供水、供热)、生产专用装备(资本商品)、生产性服务等各种投入。一般来说,零部件、生产专用装备和生产性服务的流动性较大,在一个经济体内部的采购相对便利,而原材料以及能源供给水平、采购便利程度则因行业而异,并使得一些上游产业特别是原材料工业要靠近产地布局。

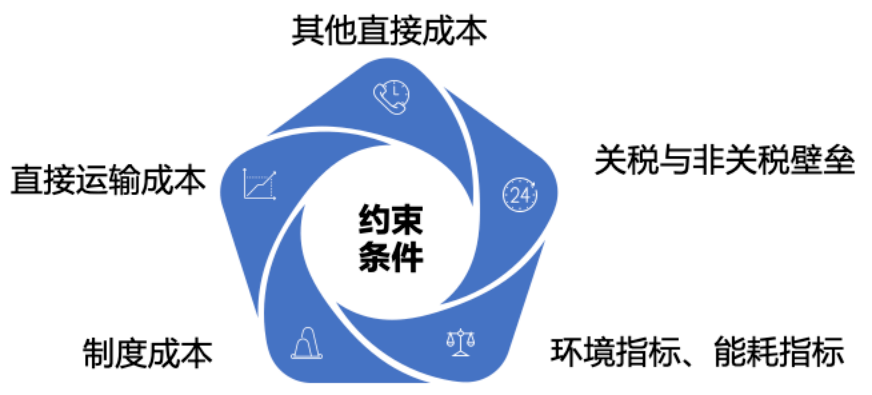

行政规制与制度成本是冰山成本的重要组成部分。“冰山成本”是保罗·萨缪尔森提出的概念,重点强调在直接的物流运输成本之外,如同冰山隐藏于水面之下更大部分的另外的成本尤其是隐性成本。从国际贸易和经济地理的方面出发,运输成本、贸易成本、关税与非关税壁垒、行政管制成本(比如环保及能耗控制),以及其他制度性成本,都属于冰山成本。

正是在原料、能源等核心生产要素流动性不足,以及交易成本高企的共同约束下,企业产生资源布局投资的需求。放在国际贸易中,为了获取重要的自然资源及原材料、规避大宗原料产地的出口壁垒,开展的绿地投资,也属于此类。

资源布局一般适用于要求靠近原材料产地、具有能源规模和成本优势、环境承载力高的产业类型,特别是能源重化工等上游产业。按照中间投入品的类型或者主要约束条件,大体上可大致分为三类:

1、原料布局型产业。具体又包括原材料工业中的采矿业、钢铁工业、有色金属、化工原料、木材加工等原料运输成本比较高,要靠近原料产地或者物流接收地(比如大型炼钢基地、石化基地临港而建)的工业门类,和原材料保存周期短、运送过程有可能会出现损耗、加工后重量大幅度降低的农副食品加工(特别是水产加工、果蔬加工等)、中药材加工(民族药、特色药)等门类。

2、能源布局型产业。这类产业对于水、电、气等能源产品的消耗量大,要求大规模产能需要的能源供应保持稳定,并具有成本优势,比如,光伏晶硅、电解铝、电极箔、大规模数据中心等高耗能产业。

3、环境配套型产业。主要是需要申请排污许可证,受到地方环境容量管控的产业门类,需要地方提供一定的环保排放指标,并且通过建设公共处理设施降低企业的处理成本,形成环保处理的规模效应。一般是涉及到重金属及高浓度工业废水净化处理、大规模废气排放的工业,比如金属表面处理及热处理(电镀等)、纺织(印染)、造纸(制浆)、制革、精细化工(如农药、医药中间体及原料药等)、印制电路板(电镀环节)等。

对战略性矿产资源的管制与争夺,推动全球矿业布局调整。新能源、光伏、风电、储能、人工智能、量子通信等战略性新兴起的产业加快速度进行发展,对锂、钴、镍、稀土、铂族金属等矿产资源的需求大幅度的提高。在地理政治学风险上升、“技术冷战”持续升温、战略性产业主导权争夺加剧的背景下,关键矿物的供应链安全成为主要国家和经济体关注的重点之一,对关键矿物资源的竞争强度逐步提升,并使得相应资源集中的国家及地区获得更大的影响力。加强对关键矿物资源直接出口的管制,推动本地深加工产业链发展,慢慢的变成为一些新兴经济体的产业政策,也由此推动全球关键矿产资源开发与深加工的布局调整。以稀土为例,近年来美国、澳大利亚、加拿大、日本等国家加大对稀土矿供给和冶炼、分离产能建设,力图减少对中国进口稀土的依赖,并加强与越南(储量全球第二)的稀土供应链合作;马来西亚、印尼等东南亚国家,也在加强对稀土矿产资源的管制。

印尼依托出口管制,建设镍矿深加工产业链。镍是不锈钢的重要原料,也是三元锂动力电池的重要原料,全球新能源汽车产业的发展带动镍矿资源需求迅速增加。印尼是全球红土镍矿第一资源大国,储量约占全球20%左右,且具有分布集中、规模大、埋藏浅、品位稳定、开采成本低的禀赋优势,与菲律宾、巴布亚新几内亚、新喀里多尼亚等东南亚国家及地区构成全球镍业“黄金三角”。2019年起,印尼禁止镍矿石出口,即使在WTO最终裁决中败诉也不改初衷,2022年起进一步对初级镍产品(镍生铁和镍铁)出口征收累进税,旨在吸引全球企业投资镍矿冶炼和下游产业,推动镍矿本地深加工产业高质量发展,鼓励投资具有更高的附加价值、汽车电池ECO所需的镍产品,发展新能源汽车产业链。

在贸易壁垒限制下,中国资本加大对印尼镍矿、镍铁、金属镍、不锈钢、三元前驱体(硫酸镍等)的产能投资,在青山、德龙等镍业龙头带动下,上百家中国镍业企业投资印尼。2020年,印尼镍矿产量占全球31%,至2022年,印尼镍矿产量占全球近半,镍产量达160万金属吨、占全球年度总消费量一半以上,镍铁产量占全球70%以上。2015年至2022年,印尼不锈钢粗钢产量从0增长至近500万吨,仅次于中国。

电解铝、工业硅、光伏晶硅是高耗能产业,电解铝单吨耗电超过1.3万度,工业硅单吨耗电量1.1-1.3万度,而高纯多晶硅硅料单吨耗电量可达5万度、电力成本约占硅料制造成本的三分之一,按照1万吨多晶硅生产耗电5亿度计算,度电成本减少0.1元,对应每年节约电力成本可达到5000万元。因此这类高耗能产业需要布局在大规模能源基地且基础电价便宜的地区,比如新疆、青海、内蒙古、云南等具有硅矿以及电力资源(火电、水电)丰富地区,便成为硅料重点布局地区。

大规模绿电基地承载高能耗产业具有较大优势。以云南为例,其水电资源丰富,2022年水电发电量约占全国四分之一、仅次于四川。2015年、2016年,由于水电过剩,造成大规模弃水,为了消纳过剩的水电,云南大力推进水电铝材、水电硅材一体化,依托清洁能能源优势承载东部地区的产能转移。2017 年 4 月,工信部等四部委出台清理整顿电解铝违法违规项目,形成了电解铝合规产能的天花板。2018年1月,工信部发文首次明确电解铝产能置换的执行期限,此后,电解铝产能加快从山东、河南等煤电省份向云南、广西等绿电省份转移,其中云南省电解铝产能由2017年的158.5万吨增长到2022 年的638万吨,增幅超300%,产能规模仅次于山东、新疆、内蒙古。当前云铝股份等出口欧洲比重高的电解铝企业,其“水电铝”相对“煤电铝”能够得到更高的销售溢价,随着欧盟碳关税的实施,绿电优势将进一步显现。新疆、内蒙古等火电为主的能源基地,则面临现有能源密集产业投资布局再调整的压力,还需要快速提升光伏风电等新能源装机规模,加快能源转型进度。

可再生能源的间歇性问题,在大规模储能技术成熟之前,始终是制约高耗能产业持续布局的瓶颈。云南枯水期限电,多次导致电解铝和工业硅大规模限产,使电解铝和工业硅市场行情报价因此出现季节性波动。比如,根据百川盈孚数据,2022年9月云南省因电力不足造成减产产能124万吨,占运行产能的23.5%。此外,随着绿证时代逐渐到来,可再次生产的能源的市场化机制持续完善,省级绿电交易规模逐步扩大,未来能源密集型产业的布局还也许会出现再次调整。

从过去几年国内中西部地区发展新能源产业的经验看,依托光伏、风电等新能源指标资源,推动拟布局的投资企业、业主单位导入产业链项目,即“以指标资源换产业项目”已成为招商的重要手段。比如,陕西榆林近几年提出以“煤炭资源换转型项目、新能源资源换装备制造、空域地域资源换智能无人系统产业、碳中和应用场景换氢能和节能环保产业”等招商方向。不过,一些地区的本地化采购政策涉及采购歧视,违背《市场监管总局等部门关于开展妨碍统一市场和公平竞争的政策措施清理工作的通知》(国市监竞协发〔2023〕53号)文件要求。另外,近期国家能源局印发《开展新能源及抽水蓄能开发领域不当市场干预行为专项整治工作方案》,类似资源指标换项目的政策空间明显缩小。

港口码头、热电厂、重要环保设施等等配套设施的建设,往往会带来相应产业项目的投资机会。比如,热电厂供热,有利于吸引精细化工及化工新材料、大型食品加工(如食用油)、冶金、医药等产业项目就近布局。具备港口码头资源则是当前引进大型海上风电装备项目的必要条件。

海上风电装备由于体积和重量限制,运输难度大。据不完全统计,单台风机运输成本占风机总成本约为8%。海上风电塔筒由于重量和体积限制,距离港口码头的运输半径一般不超过一公里。海缆需要通过专门的海缆敷设船进行运输,招标方通常要求投标方在码头交付或经码头直接运输至风电场敷设。此外,海上风电施工环境复杂,受天气影响较大,每年施工窗口期有限,且根据业主要求可能有临时调整,自有码头情况下企业可提前堆货且不产生搁置费用,提升交付灵活度。国内港口建设由政府统一规划,由于岸线资源有限,码头资源紧缺,能否获得码头和泊位资源,就成为海上风电装备相关环节(风机整机、塔筒、塔架、桩基、海缆、大型锻铸件等)招商的重要的条件。而风电设备3000吨级泊位平均投资额超过3亿元,无论是现有泊位资源,还是由政府出资建设重件码头、业主专用码头,都会有较大机会承载风电装备的重点项目。比如,漳州东山县通过市县国企、三峡集团与太阳电缆合资,协调解决配套码头建设问题,引入总投资20亿元的太阳电缆海缆项目。

深企投产业研究院是深企投集团旗下的高端智库,聚焦产业高质量发展,服务区域经济,致力于为各地政府和园区提供产业高质量发展落地方案。主营业务包括产业研究、产业规划、产业链招商策略、项目策划包装、项目评估等。产业研究院拥有来自北大、人大、南开、中大等经济学背景的产业研究专家,拥有长期跟踪研究区域经济和战略性新兴起的产业的产业研究团队,已为珠三角、长三角、海西、西南、西北等多个地区完成了数百个规划咨询和产业研究项目。

上一篇:高端ERP白皮书发布 国产管理软件赋能大规模的公司数字化升级

下一篇:精准一马一肖